※このページはプロモーションを含みます

2024年からの新NISAでは、非課税で投資できる枠が大幅に拡がります。これを機に米国株投資に興味を持っている人も多いでしょう。

NISA口座で取引すれば売買で大きな利益が出ても税金がかかりません。しかし日本株と異なり、配当金は米国で課税される、為替リスクがあるなどのデメリットもあります。

この記事では、新NISAでの米国株・海外ETF投資に関してメリットやデメリット、始め方などを詳しく解説します。

目次

新NISAで米国株や海外ETFを買うことはできます。ただし、NISA口座を開設する金融機関によって米国株や海外ETFの取扱状況は異なります。

NISA口座はネット証券や対面証券、銀行などで開設できますが、米国株・海外ETFは証券会社での取り扱いとなり、銀行では取引できません。

証券会社によってもNISA口座で取引できる商品内容は異なります。そのため米国株・海外ETFへ投資したいなら、NISA口座で扱いがある金融機関で口座開設する必要があります。

例えば、主要ネット証券(SBI証券・楽天証券・松井証券・auカブコム証券・マネックス証券)なら新NISAで米国株や海外ETFの購入が可能です。

| 証券会社 | 銀行 | ||

|---|---|---|---|

| 主要ネット証券 | 対面証券 | ||

| 米国株 | 〇 | △ | × |

| 海外ETF | 〇 | △ | × |

新NISAにはつみたて投資枠と成長投資枠があり、米国株やETFは成長投資枠で購入可能です。

新NISAでは年間360万円(つみたて投資枠:120万円、成長投資枠:240万円)、全体で1800万円までの投資から得られた利益が非課税になります。そのうち成長投資枠の投資上限は1200万円となっています。

成長投資枠では、整理・監理銘柄に指定されている上場株式や、高レバレッジ投資信託、毎月の分配を行う投資信託は取引対象外となります。

レバレッジ型という、「てこ」の原理で通常の何倍もの収益を目指す商品や、毎月の分配金を投資元本から取り崩して支払うこともある商品など、初心者には難しいとされる商品はあらかじめ除外されています。

海外ETFも同様に、いわゆるブル・ベア型と言われる、目標とする投資パフォーマンスの数倍を目指すETFには新NISAでは投資できません。例えば、「Direxion デイリーS&P500ブル3倍 ETF」(SPLS)、「Direxion デイリーS&P500ベア3倍 ETF」(SPXS)のようなレバレッジ型・インバース型ETFなどが除外となっています。

合わせてこちらもチェック!

NISA口座を使って米国株・ETFを取引すれば、利益が出ても日本国内の税金がかからないのが大きなメリットです。

NISA口座ではなく課税口座(特定口座・一般口座)で取引した場合、売却益に対して合計20.315%の税金がかかります。

課税口座では10万円の売却益が出ても、税引き後、手元に残るのは約8万円になってしまいます。一方で、NISA口座なら10万円がそのまま残ります。

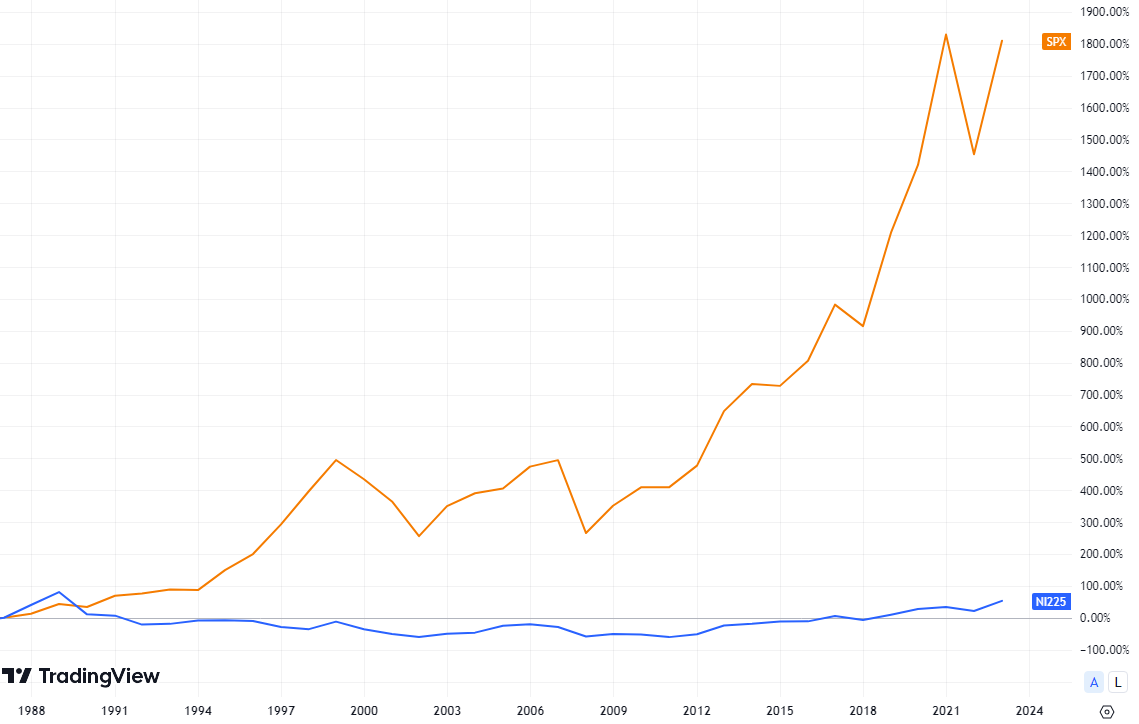

アメリカは経済成長を続けているため日本よりも株価の上昇割合は大きく、米国株は日本株よりも大きな利益(値上がり益)を期待できます。

1990年ごろから現在までの日米の株価指数、日経平均株価(日経225)と米国の株価指数S&P500(SPX)のチャートを比較すると、米国株の値上がり率がいかに大きいかが分かるでしょう。

【日経平均とS&P500の比較】

利益が大きくなるほどNISAの非課税メリットも大きくなり、将来的には大きな資産の差につながります。米国株・海外ETFはNISAのメリットを最大限に生かせるでしょう。NISA口座は非課税のため確定申告も不要で、手間がかからない点もメリットです。

国内株は原則、100株単位で売買する決まりになっています(単元株制度)。取引には少なくとも数万円、数十万円単位の大きな資金が必要です。少額のNISA枠が残った場合、使い切れないこともあるでしょう。

NISA枠を使い切るには国内株の単元未満株取引を利用する方法もあります。ただし注文成立のタイミングが限定されていたり、スプレッド(株価と取引価格の差)が発生したりなど単元株の取引に比べて条件が不利になることも少なくありません。

その点、米国株や海外ETFなら単元株制度がないため制約なく1株からの取引が可能です。細かな金額調整が簡単で、ギリギリまでNISA枠を使いやすいでしょう。

1株から投資できることには、分散投資がしやすい、リスクを抑えて少額から始められるといったメリットもあります。

新NISAでの米国株の取引手数料は、金融機関によって異なります。

主要ネット証券(SBI証券・楽天証券・松井証券・auカブコム証券・マネックス証券)であれば、新NISAでの米国株取引は手数料無料です(マネックス証券はキャッシュバックにより実質無料)。コストが減るため、手元に残る利益が多くなります。

なお新NISAは購入した銘柄を売却すると、翌年以降に非課税投資枠が復活して再利用できるようになります。その際、復活するのは売却時の金額分ではなく、購入時の金額分です。例えば、50万円で売った銘柄を20万円で購入していた場合、再利用できるようになるのは20万円分です。

積極的に売買を繰り返して売却益を狙うこともできるため、手数料がかからないと、非課税のメリットをより享受しやすくなります。

ただし、ネットと店頭の両方の取引チャネルを持つ総合証券などでは手数料がかかるケースがあります。例えば、大和証券を例に見てみましょう。NISA口座での米国株取引は、店頭窓口のみ・円貨決済での取り扱いに限定されます。

取引価格は現地市場の終値から約2%程度の値幅をつけた価格です。プラスして為替コストも発生するため、ネット証券で取引するよりも割高になります。このようにNISA口座での取引手数料は各社で異なるため、よく確認することが重要です。

| 証券会社 | 銀行 | ||

|---|---|---|---|

| 主要ネット証券 | 対面証券 | ||

| 米国株 | 無料 | 有料 | × |

| 海外ETF | 無料 | 有料 | × |

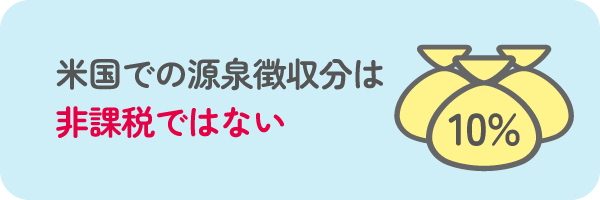

米国株の配当金は米国で10%の源泉徴収が引かれた後、日本国内でも課税されます。NISA口座であっても、米国での源泉徴収分は非課税とはなりません。

米国株を始めとする外国証券への投資では、現地と日本国内で二重に課税されてしまうことを防ぐ外国税額控除という仕組みがあります。この外国税額控除を使えば、外国で課税されても日本の税金から差し引くことができます。

しかし、NISA口座での取引は日本国内では課税されないため、外国税額控除が利用できません。そのため配当金から現地で引かれた税金を取り戻すことはできません。

配当金に10%課税されるならメリットは少ないのではと考える方もいるでしょう。ただし多くの米国企業では株主への配当を最重視しているため、日本企業よりも配当利回りが高く、配当回数も年4回が一般的と、頻度も高い傾向にあります。

そのため米国の税金はかかるものの、配当金を狙いたい方は米国株への投資がおすすめです。

高配当銘柄に投資した場合、手元にどのくらい利益(税引き後)が残るのかをファイザー(PFE)の例で見てみましょう。

| ファイザー(PFE) | |

|---|---|

| 購入数 | 100株 |

| 株価 | 28.28ドル |

| 1株当たり配当 | 0.41ドル |

| 配当回数 | 4回/年 |

| 年間配当額 | 164ドル |

| 税引き後利益 | 147ドル |

| 配当利回り | 5.79% |

ファイザー(PFE)を100株購入した場合、上記のとおりの配当利回りとなります。

日本株の平均配当利回りが2%前後であることを考えると、米国株の配当の高さが分かるでしょう。

米国株では米国の税金はかかるものの、NISAでの非課税メリットがあることは変わりません。面倒な確定申告も必要ないと考えると、NISAを積極的に活用した方がよいでしょう。

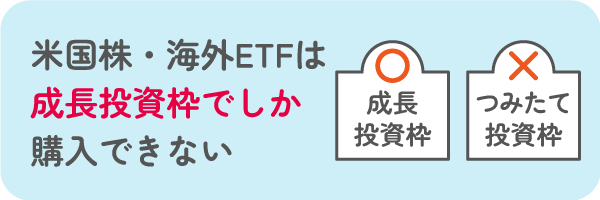

米国株・海外ETFは成長投資枠でしか購入できません。つみたて投資枠は金融庁が指定した長期積立・分散投資に適した投資信託が対象であり、米国株・海外ETFは対象外です。そのため米国株や海外ETFに投資したい場合、成長投資枠の1200万円が非課税投資額の上限となります。

非課税上限額1800万円をフルに使用して米国株に投資したいなら、成長投資枠の1200万円を超える分については、米国株を含むつみたて投資枠対象の投資信託(ファンド)への投資がおすすめです。

例えば、米国の株価指数との連動を目指すファンドには「eMAXIS Slim米国株式(S&P500)」「楽天・全米株式インデックス・ファンド(楽天VTI)」などがあります。これらの投資信託に投資すれば、目標とする米国株価指数と同様のパフォーマンスが期待できます。

合わせてこちらもチェック!

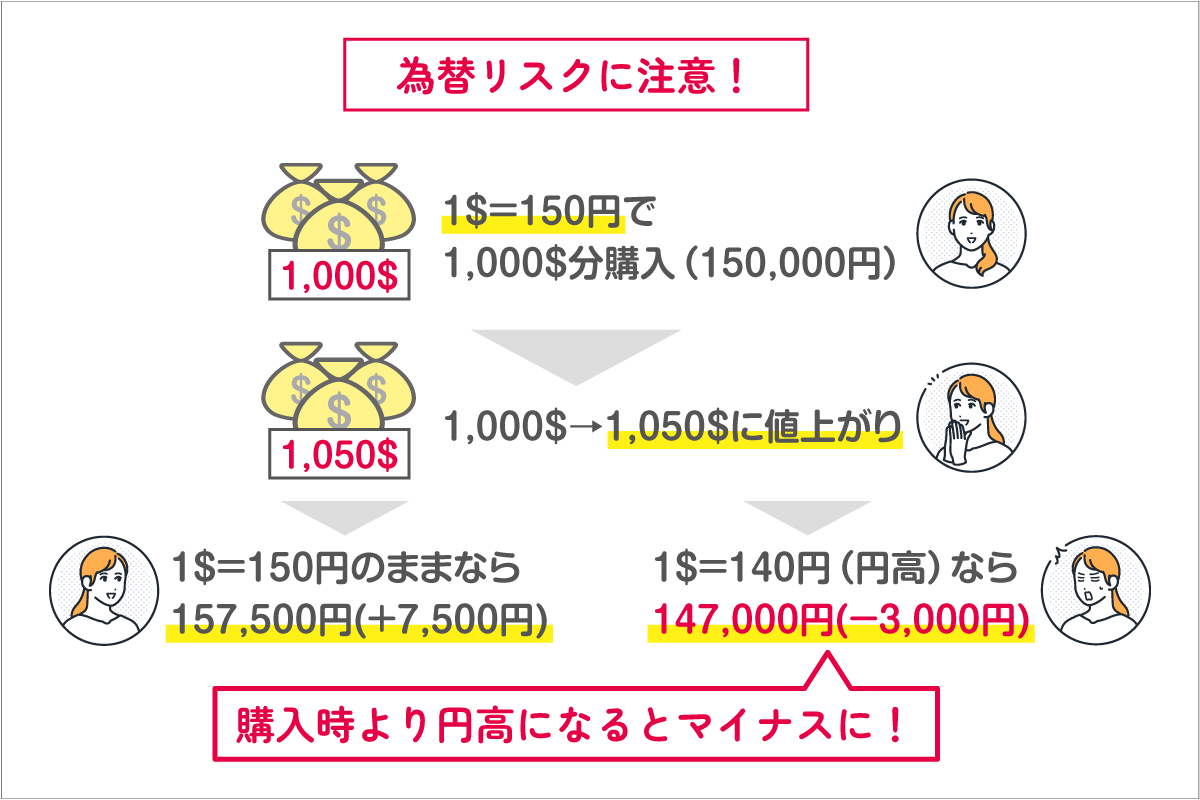

新NISAを利用する場合に限ってではありませんが、米国株・ETFへの投資には為替リスクがある点に注意が必要です。

米国株は米ドルで売買します。そのためドルベースで利益が出ていたとしても、購入時よりも円高が進んでいれば米ドルから円に交換する際に損失が出る可能性があります。

例えば、 1ドル150円のときに1000ドル分の株式を購入し、1050ドルに値上がりしたとしましょう。売却時にドル円の為替レートが同じなら7500円のプラスになりますが、円高になり140円になっていたら、3000円のマイナスになってしまいます(手数料を除く)。

為替リスクをできるだけ減らすための方法はいくつかあります。

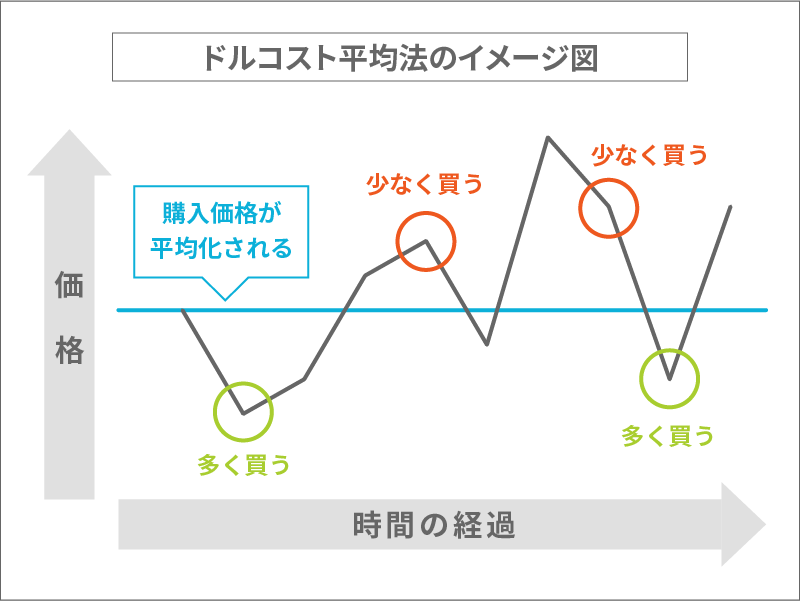

1つ目が買い方の工夫。決まった銘柄を決まった期間に同じ金額ずつ購入する方法です(ドルコスト平均法)。

同じ金額分を定期的に購入するので、銘柄の値上がり時には少なく、値下がり時には多く購入することになります。結果的に購入単価が平準化され、為替変動の影響を抑えられます。

このほかにも、為替リスクを減らすには為替ヘッジありの銘柄を選ぶという方法があります。為替ヘッジとは、為替の変動(円高・円安)による損益の変化を避けることです。為替ヘッジありの銘柄なら、為替変動の影響を抑えられます。

ただし為替ヘッジにはデメリットもあります。円安になっても為替差益を受けられない、ヘッジするためのコストがかかるなどの点には注意が必要です。

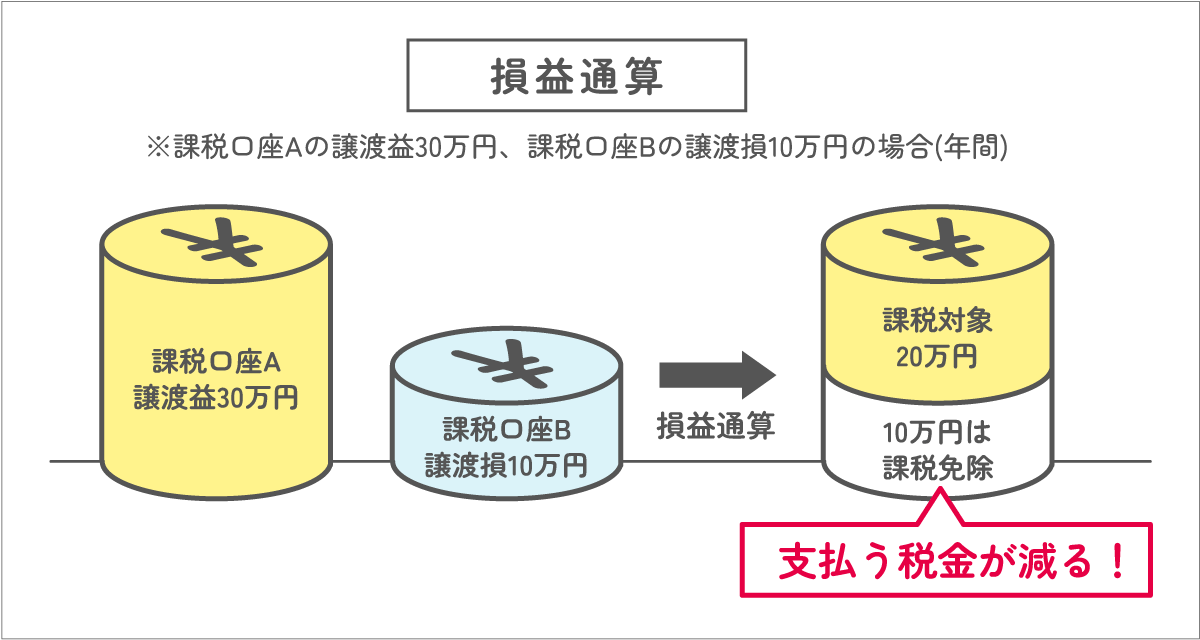

損益通算とは、同じ年に発生した利益と損失を相殺することです。株式売却で損失が出た場合には、そのほかの配当金や売却益から損失分を引いて課税される額を減らすことができます。損益通算は確定申告で行えます。

課税口座Aの利益30万円から、課税口座Bの損失10万円を引くことができ、残り20万円分に税金がかかります。

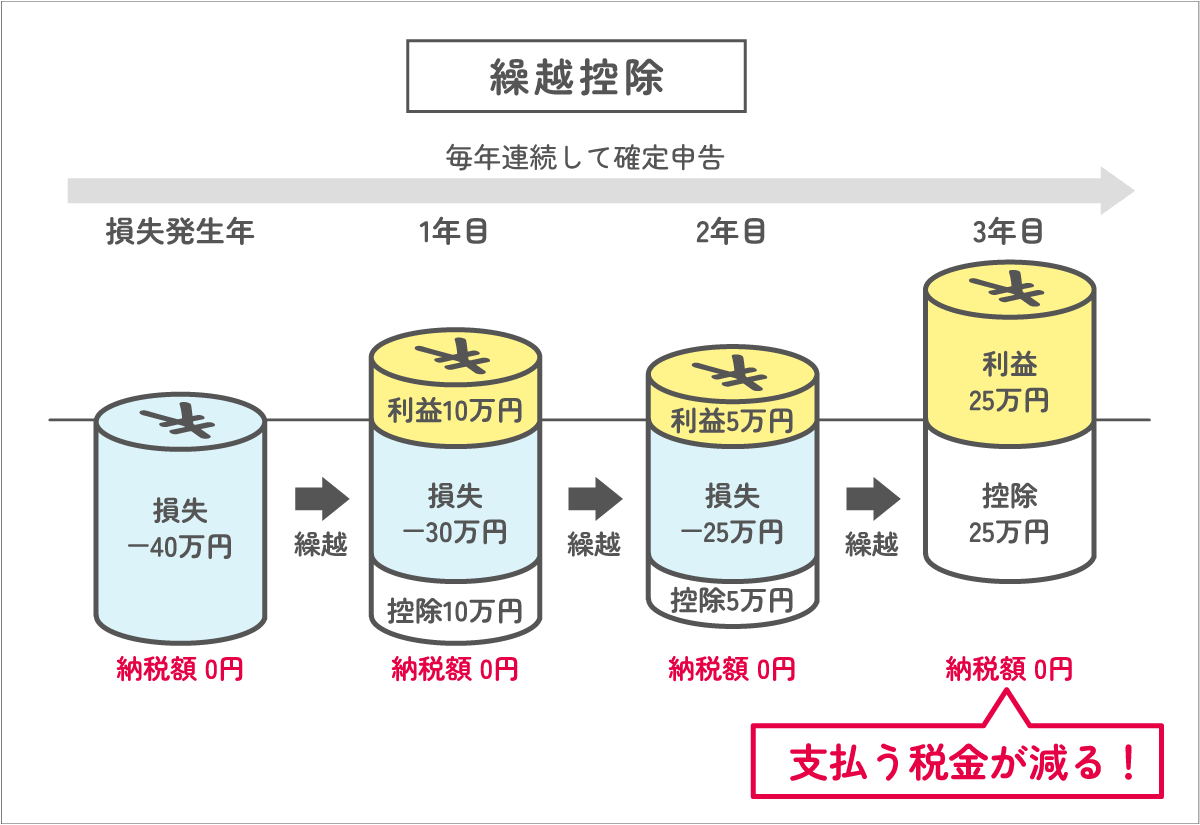

損益通算を行っても損失が残る場合には、翌年より3年間繰り越しして利益と相殺できる繰越控除も可能です。

損益通算と繰越控除は、損失が出た場合の税負担を減らすための制度ですが、NISA口座と課税口座(特定口座・一般口座)間では、損益通算や繰越控除を利用できません。

NISA口座を通じた取引では課税関係が発生しないため、NISA口座で損失が生じた場合でも、損失はなかったものとみなされます。

そのため、NISA口座以外の口座でも取引をする場合には、NISA口座で損失が生じると、税負担が増えてしまうケースもある点には注意が必要です。

新NISAで米国株・ETFに投資するなら、手数料無料で取引できて、取扱銘柄数が多い証券会社を選ぶのが有利です。米国株取引におすすめの証券会社を紹介します。

| 米国株銘柄数 | 約4,500 |

|---|---|

| 海外ETF銘柄数 | 約400 |

| 手数料 | 0円 |

| 為替手数料 (1ドル当たり) |

外貨決済:0円 円貨決済:片道0.25円 (住信SBIネット銀行経由で同0.06円) |

| おすすめ ポイント |

|

SBI証券はネット証券最大級の米国株銘柄数を誇ります。新NISA口座での米国株の取引手数料は無料です。

好きな銘柄を最低1株単位から設定できる個別株・ETFの定期買付サービスもあり、価格変動や為替変動リスクを抑えた投資を自動的に行えます。NISA枠を有効活用するのにもおすすめです。

なおSBI証券では米国株の円貨決済も可能です。円貨決済の場合の為替手数料は1ドル当たり片道0.25円と平均的ですが、住信SBIネット銀行の外貨入出金サービスを利用すれば同0.06円と大幅に有利となります。

なお、NISA口座ではなく課税口座の方では国株の信用取引や貸株サービスもあります。SBI証券は新NISAもお得ですが、さらに積極的に米国株投資を行いたい方におすすめの証券会社です。

| 米国株銘柄数 | 約4,700 |

|---|---|

| 海外ETF銘柄数 | 約350 |

| 手数料 | 0円 |

| 為替手数料 (1ドル当たり) |

外貨決済:0円 円貨決済:片道0.25円 |

| おすすめ ポイント |

|

楽天証券もネット証券最大級の米国株銘柄数を取り扱う証券会社です。新NISA口座での米国株・ETFの取引手数料は無料。3,000円から米国株の積立サービスもあります。

米国株取引は専用のアプリが必要な証券会社が多い中、楽天証券ではアプリ「iSPEED」1つで国内株・米国株が取引できます。米国株取引が初めての方にもなじみやすいでしょう。

米国株取引に楽天ポイントを利用できるのも魅力。株式の購入代金にあてられるため、貯まっているポイントを有効活用できます。まずはポイント活用で米国株投資に慣れるのもおすすめ。さらに慣れてきたら、課税口座での取引になりますが米国株の信用取引にも対応しています。

楽天証券は楽天銀行との連携「マネーブリッジ」を設定すると、よりお得になります。月3万円以上の米国株買付で楽天市場でのポイント付与率が0.5%上乗せされます。SPU(楽天スーパーポイントアップブログラム)の対象となるためです。このように楽天市場をよく利用する方なら特に、楽天証券は一層のメリットがあるでしょう。

| 米国株銘柄数 | 約4,600 |

|---|---|

| 海外ETF銘柄数 | 約400 |

| 手数料 | 0円 |

| 為替手数料 (1ドル当たり) |

外貨決済:0円 円貨決済:0円(買付のみ) |

| おすすめ ポイント |

|

マネックス証券も米国株・ETF取扱銘柄数はネット証券トップクラス。新NISAでは取引手数料無料で米国株を取引可能です。

もともと米国株に力を入れている証券会社であり、米国株の時間外取引に対応するなどほかの証券会社にはないサービスを提供しています。

また、円貨決済の買付時の為替手数料が無料です。外貨決済時の為替手数料は各社で無料化が進んでいますが、円貨決済での買付はマネックス証券の手数料が有利でしょう。なお円貨決済での売却はできず、外貨決済(米ドル)での売却となります。

米国株の定期買付サービスでは、金額指定での毎月買付(25ドル~)、配当金再投資による買付が可能です。配当金を使った再投資では、預り金を追加しての購入など効率的な運用をサポートする仕組みが充実しています。

課税口座での信用取引も可能で、マネックス証券は米国株を積極的に取引したい方にも満足できる証券会社といえます。

新NISAで米国株や海外ETFを始めるのは難しくありません。やり方を分かりやすく解説します。

こちらのSBI証券、楽天証券、マネックス証券などの各公式サイトからNISA口座を開設します。NISA口座の開設には証券総合口座も必要です。持っていない場合には同時申し込みが可能です。

すでに証券総合口座を持っていて初めて米国株を取引する方は、米国株の取引口座が開設されているか確認しておきましょう。総合口座の開設タイミングによっては別途、米国株口座の開設手続きが必要な場合があります。

米国株の取引には米ドルが必要です。事前に日本円を米ドルに両替しておき、そのドルで取引を行う外貨決済が基本です。

なお最近では、買付時に自動的にドルへの両替を行う円貨決済が可能な証券会社も増えています。円貨決済では事前に米ドルを調達する必要がありませんが、取引ごとに為替手数料が発生することがデメリットです。

| 米ドル購入 | 為替手数料の 発生タイミング |

|

|---|---|---|

| 外貨決済 | 自分で事前に購入 |

|

| 円貨決済 | 取引時に証券会社が手配 |

|

外貨決済は取引前に自分で米ドルを購入しておき、株式の購入はドル建てで行います。売却時にはドルが入金されるため、必要に応じて自身で円へ両替します。

円貨決済は、取引時に証券会社がドルを手配するため事前の両替は不要です。売却時にも自動的に円に両替され、円で入金されます。

円貨決済は両替の手間はかかりませんが、取引のたびに為替手数料が発生します。売買を繰り返す場合には手数料が増えてしまうのがデメリットです。

外貨決済は事前の両替が必要ですが、売買はドルで行うため、為替手数料の発生を少なくできます。円安のタイミングで円に両替することで、為替差益を得ることも可能です。

米国株には、AppleならAAPLのように銘柄ごとに英字のティッカーコードが設定されています。取引画面でティッカーコードを入力、または銘柄検索画面から条件を指定して投資したい銘柄を選択します。銘柄が決まったら、次の流れで注文をしていきましょう。

合わせてこちらもチェック!

米国は経済成長を続けており、米国株や海外ETFは大きな資産成長を望めます。さらにNISA口座なら売却益や配当益に課税されないという大きなメリットが受けられます。

新NISAのスタートにより、つみたて投資枠と成長投資枠の両方が利用できるようになりました。年間に投資できる金額や非課税で保有できる限度額が拡大され、保有期間も無期限、非課税で投資できる枠の再利用も可能にと、よりいっそう便利になります。そんな新NISAを活用して米国株・海外ETFへの投資を始めましょう。

証券会社によっては新NISAで取引可能です

新NISAで取引できる投資対象は証券会社によって異なります。例えば大手ネット証券のSBI証券や楽天証券、マネックス証券などでは米国以外の外国株も新NISAで取引できます。

なお米国株以外の外国株は、証券会社によって手数料体系が異なるため注意が必要です。SBI証券や楽天証券の個別株取引は課税口座と同じ手数料ですが、マネックス証券はキャッシュバックにより実質無料になります。

VOOやGAFAMがおすすめ

海外ETFでは、代表的な株価指数のS&P 500に連動するバンガード S&P 500 ETF (VOO)がおすすめです。長期的に成長しているETFで情報収集がしやすく、分散効果も得られます。

個別株は、配当金の高さや成長率など、選ぶ軸によっておすすめは異なります。初めてならGAFAM(アルファベット・アップル・メタ・アマゾン・マイクロソフト)などの世界的企業から始めるとよいでしょう。

価格変動が大きいなどのリスクがあります

米国株には、株価の大幅な変動で市場が混乱するのを防ぐ1日の値幅制限がありません。いわゆる国内株のストップ高・ストップ安に当たるものがないのです。そのため価格が大きく変動する可能性があります。

また、米国企業の情報は国内企業のように一次情報を手に入れにくく、情報収集が難しい面もあります。国内株と比べるとスムーズな分析ができない場合がある点には注意が必要です。

いざ、NISAを始めよう!と思っても、数ある金融機関の中からどこを選べばよいか迷いますよね。そこで、多くの人に支持されている金融機関を、独自のサービスやおすすめ情報と併せてご紹介します。

SBI証券

松井証券

auカブコム証券

楽天証券

\ この記事をシェアしよう /

新NISAで米国株・海外ETFに投資するメリットは?注意点や始め方も詳しく解説

・当サイトの掲載情報は執筆者の見解であり、あくまでも参考情報の提供を目的としたものです。

最終的な投資決定は、各取扱金融機関のサイト・配布物にてご確認いただき、ご自身の判断でなさるようお願い致します。

・当サイトの掲載情報は、信頼できると判断した情報源から入手した資料作成基準日における情報を基に作成しておりますが、当該情報の正確性を保証するものではありません。また、将来的な予想が含まれている場合がありますが、成果を示唆あるいは保証するものではありません。

・当サイトは、掲載情報の利用に関連して発生した一切の損害について何らの責任も負いません。

・当サイトの掲載情報は、各国の著作権法、各種条約およびその他の法律で保護されております。

・当サイトへのリンクは原則として自由ですが、掲載情報を営利目的で使用(複製、改変、アップロード、掲示、送信、頒布、ライセンス、販売、出版等)する事は禁止します。