※このページはプロモーションを含みます

この記事は7分で読めます

つみたてNISAは投資の利益にかかる税金が非課税になるお得な制度です。しかしこの制度を利用している人の誰もが成功するわけではありません。なかには「これをやったら失敗する!」という行動も…。

そこで今回は、「つみたてNISA(積立NISA)で失敗する人」がやってしまいがちな4つの行動を紹介します。初心者の方は参考にして、つみたてNISAでの失敗を回避しましょう。

目次

つみたてNISAは少額からの積立投資を支援するための制度です。通常投資で得た利益には20%程度の税金がかかりますが、つみたてNISAでは年間40万円までの投資で得た利益が非課税になります。

①少額からの投資が可能

→ 毎年の投資上限額は40万円(月3万3333円)。1回あたり最低100円から投資できるので、まとまった資金がなくてもコツコツ積み立てられます。

②最大20年間運用益が非課税になる

→ 非課税期間が長いので、ゆとりを持って運用できます。

③投資のプロが運用する商品に投資できる

→ 対象商品である投資信託はプロが運用してくれるので、初心者でも安心です。

④時間がない人でも資産運用ができる

→ 購入する商品と積み立て金額を決めておけば自動で積み立て可能。忙しい人でも手間なく運用できます。

つみたてNISAで失敗してしまう人の大半は「NG」とされる一定の行動を取りがちです。失敗する人がよくやってしまう4つの行動を紹介するので、知らずにこのような行動を取らないようチェックしておきましょう。

①よくわからないままリスクの高い投資信託を買う

②一時の値下がりですぐ売ってしまう

③積み立てていた商品を元手に別の商品を買う(スイッチング)

④無理のある積み立て金額を設定してしまう

| Aさん | つみたてNISAはお得だと聞いてさっそく口座開設!特に下調べもせずに選んだ投資信託はリスクや手数料が高めの「アクティブファンド」と呼ばれる商品だった。 |

|---|

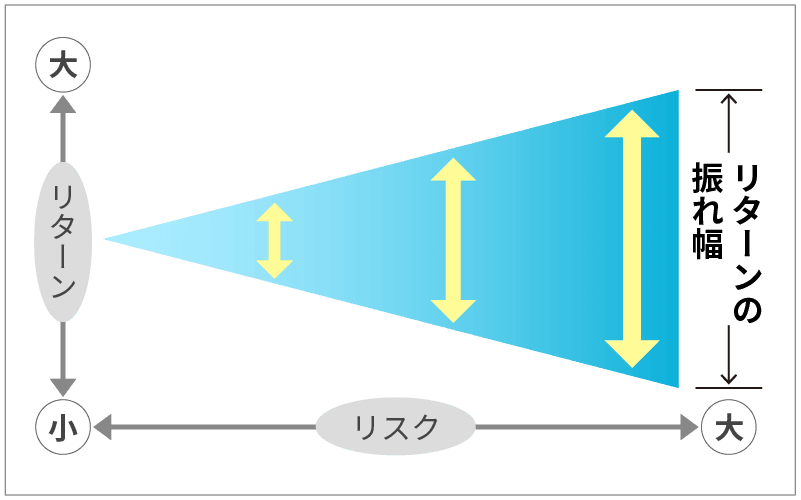

投資を始める前に必ず知っておきたいのが「リスクとリターン(収益)」の関係性です。投資におけるリスクとは「リターンの振れ幅」のことを言います。リスクとリターンは表裏一体で、大きなリターンを狙おうとすればその分リスクも高くなります。

●図1:リスクとリターンの関係性

投資信託は大きく分けて「インデックスファンド」と「アクティブファンド」の2種類に分類されます。インデックスファンドは株価指数や債券指数など特定のベンチマークに連動した運用を目指します。

一方アクティブファンドは、ベンチマークを上回る運用成果を目指す投資信託です。大きなリターンを目指すこと、そのための情報収集や銘柄の入れ替えなどのコストがかかることから、インデックスファンドよりリスクも手数料も高めです。

つみたてNISAの対象商品はリスクや手数料が少ない投資信託に厳選されており、その多くがインデックスファンドです。

しかし何も調べずに商品を選んでしまうと、つみたてNISAの中でも比較的リスクや手数料が高いアクティブファンドを掴んでしまうこともあります。アクティブファンドが悪いというわけではなく、リスクとリターンの関係性を理解したうえで選ぶことが大切なのです。

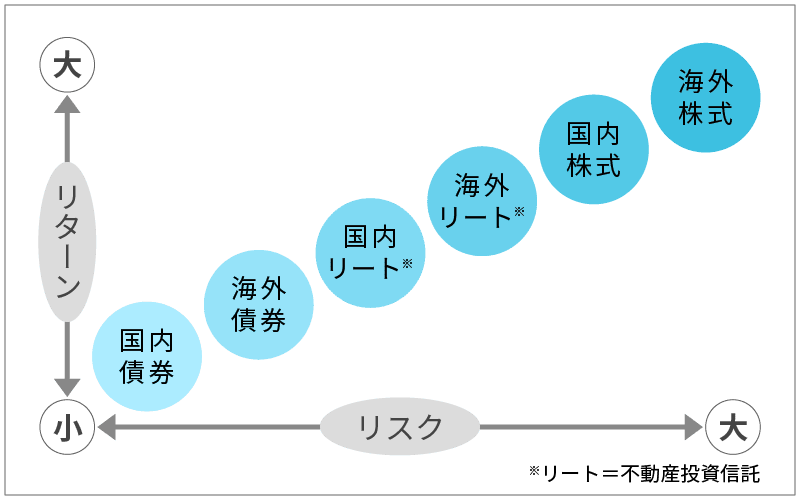

また投資信託の投資対象によっても以下のようにリスク・リターンの大小は異なります。

●図2:投資対象別のリスクとリターン

たとえば債券より株式のほうが一般的にリスクは高くなります。また同じ投資対象でも国内より海外のほうがリスクは高めです。このような特徴をふまえて、どの程度までリスクを許容できるか考えたうえで投資対象を選びましょう。

投資対象が決まったらその中から手数料(信託報酬)が安いものを選ぶと、運用期間中のコストを抑えられてよいでしょう。

信託報酬はつみたてNISAを取り扱う金融機関のサイトで確認できます。例えば、SBI証券は「投資信託 パワーサーチ」で簡単に信託報酬を確認・比較できて便利です。

| Bさん | コロナショックで積み立てていた投資信託の価値が暴落…これ以上損するのは怖いのですぐに売ってしまった。もうしばらく保有しておけば、価値が回復したのに… |

|---|

つみたてNISAで失敗する人がやりがちな行動として、一時の値動き(値下がり・値上がり)に敏感に反応して売ってしまうことが挙げられます。コロナショックのように急に値下がりしたタイミングですぐ売ってしまうことは「狼狽(ろうばい)売り」とも言われており、損につながりやすい行動なので避けましょう。

そもそもつみたてNISAは長期運用を目的としています。長期間決まった額を積み立てることで、リスクを抑える効果があります。一時的な値動きに惑わされて短期間で売ってしまってはその効果が得られないため、焦ることなく積み立て続けることをおすすめします。

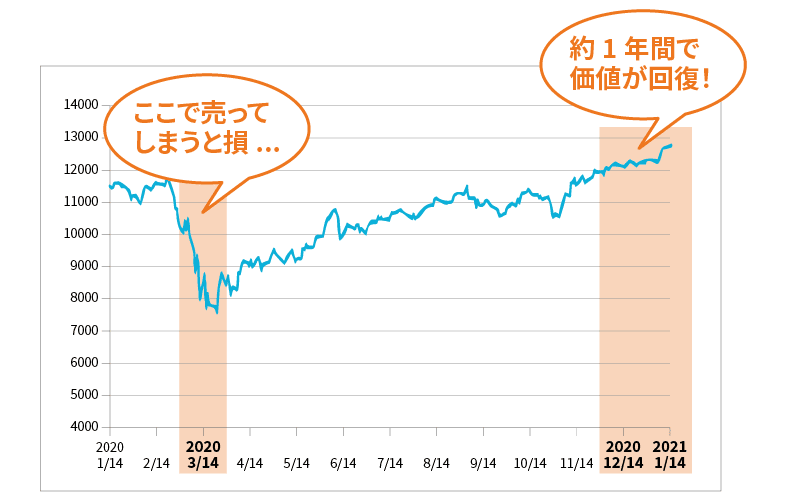

そうはいっても、「値下がりしたままだと損をしてしまう!」と不安になる方もいるでしょう。それでも「値動きに動じない方がいい」根拠として、ある投資信託のコロナショック前後の値動きを紹介します。

●図3:ある商品のコロナショック前後の価値の変化(基準価額)

この投資信託はコロナショックで2020年3月頃に大きく値を下げていますが、わずか1年足らずで価値(基準価額)が回復していることがわかります。この例を見ても、急な値下がりに焦ってすぐに売らずに、積み立て続けたほうがよいことがわかります。

逆に値上がりしてもすぐに売るのではなく、「積み立て時の目標金額を達成してから売る」など計画的に売る判断をするとよいでしょう。

| Cさん | 10年間つみたてNISAで積み立てていた投資信託を売って、「良い商品」とうわさの投資信託を購入。あと10年残っていた税制優遇期間は消えてしまうとも知らず… |

|---|

これまで積み立てていた商品を売り、そのお金で別の商品に買い替えることを「スイッチング」といいます。つみたてNISAでもスイッチングは可能ですが、スイッチングするとこれまで積み立てていた分の非課税投資枠が消えてしまう点は注意が必要です。一度使ってしまった非課税枠はスイッチングしても復活することはありません。

たとえば40万円分の投資信託をスイッチングしようとしても、すでにその年の非課税枠を20万円分使っていれば、年内にスイッチングできるのは最大20万円分までです。

また、スイッチングする金額が残りの非課税枠の範囲内であっても、つみたてNISAは基本的に一括投資ができません。仮に20万円分の投資信託を売却して他の投資信託に投資しよう、と思っても、ひと月当たり3万3333円までしか買えません。売った金額分をすぐに新たな商品に買い替えられない点にも注意しましょう。

もし別の商品を買いたいと思った場合は、スイッチングするのではなく、新たに積み立てる分から目当ての商品に切り替えるとよいでしょう。そうすることで新たな商品で積み立てながら、これまで積み立てていた商品を非課税期間が終わるまで持っておけます。

| Dさん | お得と聞いてすぐつみたてNISAを始めたDさん。ひと月当たりの上限金額である約3万3000円を積み立てています。でも、貯金はほとんどありません…。 |

|---|

将来のための積み立て投資は大切ですが、それによって貯蓄ができなくなってしまうのは考えものです。つみたてNISAは売りたいタイミングで積み立てている商品を売れますが、災害などの緊急時に使うお金としては適していません。

つみたてNISAはいつでも引き出せるとはいえ、商品を売って現金として引き出すには1週間程度かかります。またそのタイミングで積み立てた資産が目減りしていては、損をした状態で売る羽目になります。

緊急時に備えるためのお金は預金や現金として持っておくことをおすすめします。貯蓄額は生活費の半年分~1年分程度を目安にするとよいでしょう。これからつみたてNISAを始める人は参考にしてみてください。

つみたてNISAは最低100円から積み立てできるので、貯蓄しながら積み立てしたい場合は、目標の貯蓄額に達するまで少額で始めるという手もあります。

ここまで挙げてきたような失敗をしないために、つみたてNISAで守ってほしい3つのルールを紹介します。せっかくのお得な制度を有効活用するためにぜひ実践してみてください。

まずつみたてNISAで準備したい目標金額を決めましょう。漠然と金額を決めるのではなく、「何のために使うお金をどのくらいの期間で準備したいのか」明確にすることが大切です。

またどのような運用成果を上げたいのか(極力リスクを抑えて運用したい、ある程度のリターンを狙いたいなど)も合わせて考えておきましょう。これが明確になると、自ずとどのような商品で積み立てるべきかわかってきます。よくわからない商品を選んだり、一時的な値動きですぐに売ったりする行動も取りにくくなりますよ。

投資は余剰資金でおこなうのが鉄則です。余剰資金とは「当面の生活費や緊急時に使わないお金」のこと。今はなくても困らないお金で始めることが大切です。

目標金額との兼ね合いもありますが、無理をして最初から高い金額を設定する必要はありません。つみたてNISAの積み立て金額はあとから変更できます。家計の状況をふまえて、金額を増やせそうであれば徐々に増やしていくのもよいでしょう。

なお、SBI証券や松井証券などは100円から積み立て金額を設定できます。少額からつみたてNISAを始めたい人にはピッタリの金融機関です。

合わせてこちらもチェック!

つみたてNISAの非課税期間は最長20年。この期間内のどこかで売却する必要があります。売却するタイミングを迷う人もいるかもしれませんが、目標金額に達したら一度売却を考えるとよいでしょう。

目標金額に達したあとも運用を続けることでさらなる利益が出るかもしれませんが、どのタイミングで投資信託の価値(基準価額)が上がるか見極めるのはプロでも難しいもの。目標金額に達しているのであれば、そこから資産を目減りさせるかもしれないリスクを負うより、いったん売却して換金するのも一案です。

せっかくお得なつみたてNISAを始めるのであれば、できるだけ失敗は避けたいものです。ここではつみたてNISAを始める前に覚えておきたい注意点を紹介します。

①20年間運用しても、必ず儲けられるとは限らない

②つみたてNISA口座は1人につき1口座しか開けられない

つみたてNISAでは定期的に同じ金額を積み立てることで、商品の価値が高い時には少なく買い、低い時には多く買うことができます。これによって購入する価格がならされ、大きな損失を防げるのです。

さらに最長20年間、投資で得た利益に税金がかかりません。このようなメリットにより、投資初心者でも安定した運用がしやすいのがつみたてNISAの特徴です。

しかしいくら初心者向けの制度でも、投資であることに変わりはありません。投資は儲かる可能性がある反面、損をすることもあります。

このような特徴をふまえて、なんとなく20年間積み立て続けるのではなく、計画的に積み立てることが大切です。目標金額を決めて達成した時点で売る、というように自分なりのルールを決めて積み立てましょう。

つみたてNISAを始めるためには専用口座(NISA口座)が必要です。証券会社や銀行などの金融機関で開設できますが、1人につき1口座しか開けないことは覚えておきましょう。

NISA口座は年単位で金融機関を変更することもできますが、複数の書類の準備が必要なため手続きに少々手間がかかります。また変更前の金融機関で積み立てた商品を保有し続ける場合、変更前と変更後の2つのNISA口座を管理しなければいけない点も注意が必要です。

このような理由から、最初の金融機関選びは慎重におこなうことが大切です。商品のラインアップやサイトの使いやすさなどをリサーチしたうえで、ストレスなく利用できる金融機関を選ぶことをおすすめします。

合わせてこちらもチェック!

つみたてNISAで失敗する人の多くは「やってはいけない」行動を取りがちです。どのような行動がNGなのかを知っておくことで、つみたてNISAの失敗を避けやすくなります。

失敗につながる行動さえ回避できれば、つみたてNISAは初心者でも安定して資産運用しやすい制度です。つみたてNISAを有効活用するために、今回紹介した行動を覚えておき、いざ始めたときにこのような行動を取ってしまわないよう注意しながら積み立てましょう。

つみたてNISAの金融機関はどう選べばいいのでしょうか?

取扱商品の種類や本数が豊富な金融機関を選ぶとよいでしょう。始めはどの商品を選べばよいかわからなくても、投資に慣れてくるとより多くの選択肢から選びたいと思う人は多いものです。

少額で始めたい人は最低積み立て金額が低い金融機関を選ぶこともポイントです。そのほか、積み立ての頻度(月1回、週1回など)が選べる、ポイントで投資できるなど自分にとって使いやすいサービスがあるところを選ぶのも大切です。

つみたてNISAのデメリットはないのでしょうか?

つみたてNISAは長期の積立投資に適した制度です。リスクの低い商品に限定されており非課税枠も年間40万円とそれほど大きな金額で投資できないため、短期的に大きな利益を得るのは難しいでしょう。

また対象商品は一定の基準を満たした投資信託に限られるため、より多くの商品から選びたい人には物足りないかもしれません。

いざ、NISAを始めよう!と思っても、数ある金融機関の中からどこを選べばよいか迷いますよね。そこで、多くの人に支持されている金融機関を、独自のサービスやおすすめ情報と併せてご紹介します。

SBI証券

松井証券

auカブコム証券

楽天証券

\ この記事をシェアしよう /

初心者必見!つみたてNISA(積立NISA)で失敗する人がやりがちな行動4選

・当サイトの掲載情報は執筆者の見解であり、あくまでも参考情報の提供を目的としたものです。

最終的な投資決定は、各取扱金融機関のサイト・配布物にてご確認いただき、ご自身の判断でなさるようお願い致します。

・当サイトの掲載情報は、信頼できると判断した情報源から入手した資料作成基準日における情報を基に作成しておりますが、当該情報の正確性を保証するものではありません。また、将来的な予想が含まれている場合がありますが、成果を示唆あるいは保証するものではありません。

・当サイトは、掲載情報の利用に関連して発生した一切の損害について何らの責任も負いません。

・当サイトの掲載情報は、各国の著作権法、各種条約およびその他の法律で保護されております。

・当サイトへのリンクは原則として自由ですが、掲載情報を営利目的で使用(複製、改変、アップロード、掲示、送信、頒布、ライセンス、販売、出版等)する事は禁止します。