※このページはプロモーションを含みます

近年、個人投資家の間でインド株に間接的に投資する「インドETF(上場投資信託)」が注目を集めています。株式と同じように売買できるのが魅力ですが、どういった商品があり、どのように取引できるのか知りたい人は多いことでしょう。この記事では、インドETFのメリット・デメリットから、おすすめ銘柄、買い方まで詳しく解説します。

目次

世界銀行の「インド経済報告」によると、インドの実質GDP成長率は6.3%と予測(2023~2024年度、出所:世界銀行、2023年10月3日発表)。金額では約3.3兆ドルと、イギリスを抜き世界5位の規模。2027年には日本を上回り、世界3位になるとも予想されています。

インドのボンベイ証券取引所に上場している主要30銘柄と連動するインドの代表的な株価指数であるSENSEXは、2013年以降右肩上がりを続け、2023年9月に過去最高値を更新しました。

大きな盛り上がりを見せているインド市場ですが、日本から個別株を直接取引することはできません。間接的に投資できるインドETF(上場投資信託)を通じてなら買うことが可能です。ETFとは東証などの金融商品取引所に上場している投資信託のこと。値動きが分かりやすく、株式と同じようにリアルタイムで取引できるのが特徴です。

国内投資では、日経平均株価やTOPIX(東証株価指数)など特定の指数の値動きに連動する運用成果を目指します。インドETFも同様で、指数連動型の商品が複数ラインアップされています。インド投資の具体的なメリットを見ていきましょう。

先述どおりインドの経済成長率は極めて高く、BRICs(ブラジル、ロシア、インド、中国、南アフリカ)やASEAN(東南アジア諸国連合)などの新興国や先進国と比べても高水準を実現しています。

背景のひとつは人口の多さ。国連経済社会局の推計によると、2023年4月末時点でインドの総人口は14億2577万人に達し、中国を追い越したと見られています。生産年齢人口(15~64歳)は全人口の約67%と高く、若い労働力が突出しているのも特長です。高い経済成長率と生産年齢人口の増加により、消費の拡大が期待できます。

政権による構造改革も成長の要因です。2014年に発足したモディ政権は規制緩和やインフラ整備に注力。企業の税務・物流管理の効率化や国内取引の活性化、海外からの直接投資の機会が広がり、成長を後押ししました。IT産業の進展も大きな要因。国内製造業の振興・雇用創出が進められ、さらなる発展が期待されています。

こうした追い風を受けインド株市場は堅調に推移、株価指数と連動するパフォーマンスを目指すインドETFも恩恵を受けています。インドETFを長期保有することで、高いキャピタルゲイン(値上がりによる売却益)が狙えます。

日本株の売買単位は一般的に100株なので、銘柄によっては最低投資額が100万円を超えることもあります。対してETFは1単位からの取引がほとんどなので、おのずと少額投資が可能です。

実際にはどうでしょうか。米国証券取引所のNYSE Arcaに上場しているインドETF「ウィズダムツリー インド株収益ファンド(EPI)」の場合、売買は1単位から。37ドル台で推移しているので、日本円では約5,500円から取引できます(2023年10月中旬、手数料除く)。米国株投資に対応している国内証券会社なら、売買は可能です。

ウィズダムツリー インド株収益ファンド(EPI)は2008年に上場し、石油・ガス開発のリライアンス・インダストリーズやIT企業のインフォシス、インドを代表する住宅金融のHDFC(ハウジング・デベロップメント・ファイナンス)などに投資。騰落率は2023年初来で13.42%、5年は76.60%、設定来だと79.66%と、長期で保有するほどハイパフォーマンスを実現しています(2023年10月時点)。

インドETFに限りませんが、ETFは複数の企業に投資しているので1つの商品を持つことで分散投資の効果が得られます。

例えばインドの代表的な株価指数SENSEXは、ボンベイ証券取引所に上場しているインドを代表する主要30銘柄で構成されています。そのため同指数に連動したETFなら、これだけの数の企業に分散投資しているのと同じこと。何十社も分析して投資する必要はなく、一社の株価が低迷しても他の構成銘柄が上昇すると補完効果があるので、個別株投資に比べても値下がりリスクを回避しやすくなります。

欧米や日本など先進国の資産しか持っていない場合も、インドETFをポートフォリオに加えることで地域のバランスが取れ、リスクヘッジにつながるでしょう。

日本株や国内が投資対象のETFなら日々の情報収集は難しくありませんが、遠く離れたインドETFに投資する場合は何に注目すれば良いでしょうか。3つのポイントを紹介します。

騰落率とは、1カ月、3カ月、6カ月、1年など一定期間の価格を比較して、どれだけ値上がり・値下がりしたかをパーセンテージで示す指標です。

例えば、100円の金融商品が110円になれば10%の上昇、90円になれば10%の下落を意味します。騰落率は、短期の値動きよりも中長期における価格変動を把握するために用いられます。

先ほど挙げた「ウィズダムツリー インド株収益ファンド(EPI)」の場合、年初来、5年、設定来の騰落率はプラスでしたが、直近1カ月はマイナス1.70%でした(2023年10月時点)。

つまり、短期的なパフォーマンスは良くなかったものの、保有期間が長いほどハイリターンとなっていることを意味します。騰落率は銘柄選びの参考指標になります。

過去のチャートも参考になります。とりわけ2008年のリーマンショック、2020年のコロナショック以降の落ち込みから、どのように回復したかをチェックしておくと今後同じような事態に陥った際の値動きの予測に役立ちます。

ETFにおけるベンチマークとは、運用する際に目標とする基準のこと。基本的にはそのETFが投資対象とする商品や市場の各種指数を指します。

例えば、「iシェアーズ・コア S&P BSE SENSEXインディアETF」は、インドの代表的な株価指数SENSEXに連動する投資効果を目指すもの。同指数の値動きが良ければこのETFのパフォーマンスも連動するということです。

よって、指数連動型のインドETFを選ぶ際はベンチマークの動向に注目するのは言うまでもなく、その組入れ銘柄にも注目しないといけません。業種業界、銘柄が偏っていると、特定企業の経営に運用成果が左右されるのでETFのメリットである分散効果が期待できません。

純資産総額とは、ETFが保有する株式などの資産の合計から、運用に必要な経費を差し引いた額のこと。ETFの規模を表し、純資産総額が多いほど多くの投資家が保有し、安定した運用が行われていることを意味します。あくまでも傾向なので「純資産総額が大きい=安心できる」とは限りませんが、情報が得にくいインドETFを検討する際は、判断基準のひとつになりえます。

以上に挙げた3つのポイントは、運用会社による運用報告書やファクトシート、マンスリーレポートなどで確認できるので必ず目を通しましょう。証券会社の銘柄ページに掲載されていることもあります。

例えば、楽天証券が扱っている「iシェアーズ・コアS&P BSE SENSEXインディアETF」の場合、銘柄紹介のページに騰落率、ベンチマーク、純資産総額の情報が掲載されています。

繰り返しになりますが、日本国内の証券会社からインドの個別株を直接取引することはできません。ETFを通じて間接的に投資するのが現実的な方法です。だからこそ、しっかり商品について知っておくことが肝心と言えるでしょう。

現在、日本国内で取引できるインドETFは下表のとおり8本です。上場している市場はそれぞれの銘柄で異なり、1銘柄以外は外国株扱いとなります。いずれもパフォーマンスは良く、インドの経済成長を反映した形です。

| 銘柄名 | 上場市場 | ティッカー | 騰落率 (3年) |

純資産 総額 |

経費率 | ベンチマーク |

|---|---|---|---|---|---|---|

| NEXT FUNDS インド株式指数・Nifty 50 連動型上場投信 | 東証 | 1678 | 107.09% | 402.0億円 | 1.045% | Nifty50指数 |

| ウィズダムツリー インド株収益ファンド | NYSE Arca | EPI | 65.46% | 1,299.19百万米 ドル |

0.83% | ウィズダムツリー・インド・アーニングス・インデックス |

| iシェアーズ・コア S&P BSE SENSEXインディアETF | 香港 | 2836 | 44.13% | 1,113.29百万香港ドル | 0.54% | インド SENSEX Index |

| db xトラッカーズ ニフティ50 UCITS ETF | 香港 | 3015 | 48.15% | 1,222.08百万香港ドル | 0.85% | S&P CNX Nifty |

| アムンディ MSCIインディア II UCITS ETF | シンガ ポール |

AINR | - | - | - | MSCI インディア・インデックス |

| ヴァンエック・ベクトル・インド小型株ETF | NYSE Arca | GLIN | 35.91% | 66.51百万米ドル | 0.73% | マーケット・べクトル・インド小型株インデックスの価格・利回り |

| Direxion デイリー MSCI インド株 ブル2倍 ETF | NYSE Arca | INDL | 48.86% | 62.24百万米ドル | 0.92% | MSCI インディア指数の2倍のパフォーマンスに連動した投資成果 |

| iシェアーズ MSCI インディア・クライメート・トランジションETF | シンガ ポール |

INDI | 35.11% | 66.36百万米ドル | 0.79% | MSCIインディアESGエンハンスト・フォーカスCTBセレクト指数 |

続けて代表的なインドETFを紹介します。

ベンチマークとなるニフティ50はインドの代表的な株価指数でエネルギー、金融、ITなどさまざまな業種から選定された50銘柄で構成される指標です。1995年11月に設定されて以降、15前後の業種が組み入れられており、インド企業に幅広く投資したい人に向くETFと言えます。

東証に上場しているので、日本円・日本時間に取引できるのもポイントです。売買単位は100口ですが、約3.2万円と少額で購入できます(2023年10月時点)。

NEXT FUNDS インド株式指数・Nifty 50 連動型上場投信はSBI証券、楽天証券などで購入可能です。

約1300億ドルと巨額の純資産総額を誇るインドETFで、米国市場に上場しています(2023年10月17日時点)。ウィズダムツリー インド・アーニングス・インデックス指数の値動きに連動する投資成果を目指しており、石油・ガス開発のリライアンス・インダストリーズ、世界有数のIT企業として知られるインフォシスなど成長性の高い銘柄を幅広く保有。

ファンドの保有銘柄は400銘柄以上。構成銘柄は金融、エネルギー、素材、ITなど幅広く、分散投資に非常に向いています。

一方、インドルピー建ての株式に投資することから、為替変動の影響を受けるので注意が必要です。

ウィズダムツリー インド株収益ファンドはSBI証券、楽天証券などで購入可能です。

インドのボンベイ証券取引所に上場する主要30社で構成されるSENSEX指数をベンチマークにしたインドETF。大手資産運用会社のブラックロック社が運用しているのもポイントです。

資産構成のトップ5は金融、IT、エネルギー、生活必需品、一般消費財・サービス。他のインドETFに比べると分散効果はやや低いものの、主要企業を厳選しているので大きな成長が期待できます。インドを代表する株価指数に連動するパフォーマンスを得たいと考える人に向いていると言えるでしょう。

iシェアーズS&P BSEセンセックス・インディア・インデックスETFはSBI証券、楽天証券、マネックス証券などで購入可能です。

インドETFに投資できる国内証券会社はあまり多くありません。次に紹介する3社は先述した銘柄に投資でき、取引手数料も比較的安いネット証券です。特徴を確認していきましょう。

| インドETF | 8本 |

|---|---|

| 手数料 | 米国上場銘柄:0.495% 香港上場銘柄:0.275% |

| おすすめ | ウィズダムツリー インド株収益ファンド |

楽天証券は先述したETF8本全てを取り扱っています。1注文当たりの手数料は米国上場銘柄なら約定代金の0.495%(税込)、香港上場銘柄なら約定代金の0.275%(税込)など、上場している証券取引所により異なります。

特筆すべきは「ウィズダムツリー インド株収益ファンド」の買付手数料が無料なこと。

なお楽天証券ではNISA口座で海外ETFを取引すると、買付手数料の全額がキャッシュバックされるといった特典もあります。ETFを購入するなら、NISA(新NISA)を利用するのも一案です。

他にも取引内容によっては楽天ポイントが貯まるので、普段から楽天グループのサービスを使っている人ならメリットは大きいでしょう。2023年10月から国内株式の手数料が無料になるコースが設定され、他の投資も低コストで始められるのも魅力です。

| インドETF | 6本 |

|---|---|

| 手数料 | 米国上場銘柄:0.495% 香港上場銘柄:0.286% |

| おすすめ | ウィズダムツリー インド株収益ファンド |

国内初となる証券総合口座1100万口座(グループ計)を達成したSBI証券。商品ラインアップの豊富さと低コスト取引が最大の特長であり、インドETFの取り扱いはINDIとAINRを除く6本です。

1注文あたりの手数料は米国上場で約定代金の0.495%(税込)、香港上場で約定代金の0.286%(税込)と、楽天証券と同じく上場市場ごとにコスト体系は異なります。

口座開設月の翌月末までの最大2カ月間、米国ETFの取引手数料が無料になる「Wow!株主デビュー!~米国株式手数料Freeプログラム~」を開催しているので、まだ口座を持っていない人はチャンス。人気の米国ETFの買付手数料が無料になる「SBI ETFセレクション」のラインアップにはウィズダムツリー インド株収益ファンドが含まれます。

| インドETF | 6本 |

|---|---|

| 手数料 | 米国上場銘柄:0.495% 香港上場銘柄:0.275% |

| おすすめ | NEXT FUNDS インド株式指数・Nifty50連動型上場投信 |

マネックス証券が扱うインドETFはSBI証券と同じ6本です。手数料は米国上場の銘柄は約定代金の0.495%(税込)、香港上場なら約定代金の0.275%(税込)。外国株式取引口座を開設すれば、個別銘柄と同じ手順・注文方法で購入できます。

ETFの信託報酬は、投資信託と比較して安く設定されているので長期投資に適しています。

インドETFの買い方は、米国株をはじめとする海外ETFとほぼ変わりません。事前準備として、証券会社に総合口座と外国株式の取引口座を開設しておく必要があります。買い方のステップをSBI証券を例に紹介します。

SBI証券にログインして、トップページの右側「取引と口座開設」から「外国株式 取引」をクリック。

外貨建商品取引トップページに遷移するので、取引をクリック。

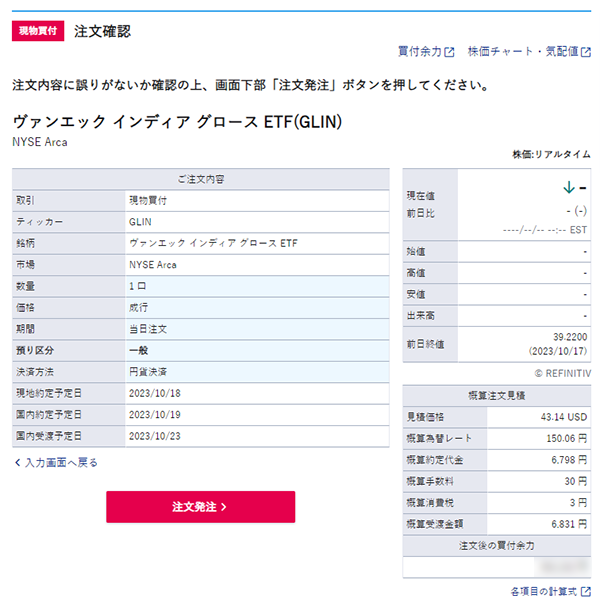

注文入力画面に移ったら、上のタブから米国、中国など購入したいインドETFの上場市場を選択する。続く画面(上画像)でティッカーを入力し、「表示」をクリックする。

取引条件(注文数量、価格など)を決定し、注文確認画面へ進む。

内容を確認し、取引パスワードを入力し注文を確定します。

わずか5ステップ。ログインして外国株式のページに進み「取引」をクリック、注文画面が開くので「取引」の「買付」をチェック。「ティッカー(銘柄の略称)」欄にはティッカー、もしくは取引したい銘柄名を入力しても構いません。

続いて購入数量や、指値、成行、逆指値といった注文条件、価格、期間、さらに外貨決済か円貨決済を決め、取引パスワードを入力。「注文確認画面へ」をクリックし、内容に間違いがないか確認して注文を出します。

ティッカーや銘柄名が分かっていると検索に手間取らず、注文条件の入力方法は日本株とも大きく変わりません。すでに外貨を持っているなら外貨決済で構いませんし、用意がないなら円貨決済で購入しても良いでしょう。

何かと魅力が際立つインドETFですが、メリットばかりではありません。あくまでも海外投資ですから為替・カントリーリスクは伴いますし、先進国のように多くの情報が得られるわけでもありません。以下に代表的なデメリット・注意点を3点挙げるのでしっかり目を通した上で投資に臨んでください。

インドETFは基本的に外貨建てで運用されています。そのため、購入後に為替が円高・外貨安が進むと銘柄の基準価額が下がる可能性があります。

新興国のインドは先進国に比べて情勢が不安定で、宗教問題なども抱えていることから政権運営次第では経済成長を鈍化させるリスクもあります。インフラ整備も進んでいるとはいえ、予想外の災害が起きると経済活動に悪影響を及ぼします。こういった、国特有のリスクを理解しておくべきです。

欧米や日本と違って、インドのマーケットに関する情報はあまり流れておらず、リアルタイムで情報を収集するのは簡単ではありません。基本的に遅れて入ってくるので、投資判断を下すための情報が不足する可能性があります。

ただし、時差もあるのでやや遅れますが、証券会社がアップした情報をチェックしたり、現地のニュースサイト、SNSなどで情報を集めることはできます。自分から積極的に動くことが重要です。

インドETFの多くは米国や香港(中国)といった海外市場に上場していることが多く、基本的には現地の証券取引所を通じて取引を行います。日本とアメリカ、香港、インドの市場が開いている時間は異なり、その間に政変や経済指標の悪化などによりインド株が急落しても、すぐには対応できないリスクが生じることは理解しておきましょう。

あるいは、景気を後押しするニュースがあったとしても、チャンスに乗り遅れる可能性もあります。取引ができる時間の違いを考慮し、基本的には細かい値動きを気にしないで済むよう、長期投資で考えた方が良さそうです。

インドETFについて解説してきましたが、インド株に投資する方法はこれに限られません。以下で紹介する3つの手段があるので、検討してはいかがでしょうか。

投資信託とは多くの投資家から集めた資金をまとめ、複数の株式や債券に投資する金融商品。ETFは投資信託の一種です。大きな違いは上場の有無で、ETFは上場しており、投資信託は非上場。投資信託にもインド株が投資対象の商品もあるので、これを使う手もあります。

投資信託には選択肢が多くあり、ファンドマネジャーが積極的に運用するアクティブファンドも多く存在します。より大きなリターンを狙いたいなら、ETFではなくこういった投資信託に投資するのもありでしょう。SBI証券や楽天証券では、40本以上のインド関連ファンド(投資信託)が用意されています。

ADR(American Depositary Receipt、米国預託証券)は、アメリカ以外の国で設立された企業が発行した株式を裏付けに米国で発行される有価証券のこと。

上場しているADRは証券取引所で売買できるので、米国市場に上場したインド株のADRを保有すれば、その個別株を購入することとあまり違いはありません。

一方、個別株を持つのと同じことになるので、ETF・投資信託に比べると値動きが活発となり、ハイリスク・ハイリターンになりやすいのは注意点です。

また、ADRを発行する預託銀行の管理費用がかかるケースもあります。個別株投資をしたい人にとっては便利な仕組みですが、初心者であれば分散効果が得やすいETF・投資信託から始めるのが良さそうです。

CFD (Contract For Difference、差金決済取引)とは現物の受け渡しをすることなく、価格や指数を参考に買値と売値の差を決裁する金融商品のこと。金や原油、株価指数先物、外国株式などさまざまな資産に投資できます。インドのSENSEXやニフティ50といった主要株価指数も取引対象になっています。

株式CFDなら5倍まで、株価指数CFDは10倍までのレバレッジをかけられるので、少ない資金で大きな投資成果を狙えるのも特徴です。ただし、ハイレバレッジになるとリターン・リスク共に高くなるので、細心の注意を払わないといけません。CFDは投資の初心者よりも中級者以上向けの金融商品ということを覚えておきましょう。

メリットだけではなくデメリット・注意点もありますが、インドETFの仕組みや銘柄、買い方はわかったと思います。

現時点で国内での取扱本数は少ないものの、株式と同じ感覚で取引ができ、1つの商品で分散投資ができるのは大きな魅力です。インド株投資をこれから始めるというなら、ETFはまさにうってつけの商品ではないでしょうか。

この記事で取り上げたようにNISA(新NISA)で購入できる証券会社もあるので、税制優遇を受けながら売買することも可能です。インドETFで早速、長期投資にチャレンジしてみませんか。

合わせてこちらもチェック!

初心者にはインデックス型から始めましょう

安定した利益を狙えるインデックスファンドは、インドETFの初心者向きの商品です。例えばSBI証券が扱う「SBI・iシェアーズ・インド株式インデックス・ファンド」はインドの株式市場を代表する株価指数であるS&P BSE SENSEXインデックスへの連動を目指す投資信託です。

SBI証券と楽天証券、マネックス証券などが扱う「大和-iFreeNEXT インド株インデックス」はニフティ50インデックスが連動対象指数です。以上、2銘柄とも信託報酬は0.55%(税込)以下、純資産総額は30億円以上(2023年10月時点)と低コストで、ある程度の規模があり、安心感もあるでしょう。

知名度の高い企業を選ぶのが無難

インド株に投資をしたいなら、ADRは重要な選択肢の1つです。ただし、SBI証券や楽天証券などの大手ネット証券でも10種類前後しか取り扱っておらず、選択肢は限られます。また、ADRを発行するのは基本的に有名企業ばかり。今後の成長は期待しやすいので、迷ったらインフォシスやタタモーターズなど、世界的に知名度のある企業を選んでおくのが無難かもしれません。

いざ、NISAを始めよう!と思っても、数ある金融機関の中からどこを選べばよいか迷いますよね。そこで、多くの人に支持されている金融機関を、独自のサービスやおすすめ情報と併せてご紹介します。

SBI証券

松井証券

auカブコム証券

楽天証券

\ この記事をシェアしよう /

インド株に投資するならETFがおすすめ?メリット・デメリットや買い方を徹底解説!

・当サイトの掲載情報は執筆者の見解であり、あくまでも参考情報の提供を目的としたものです。

最終的な投資決定は、各取扱金融機関のサイト・配布物にてご確認いただき、ご自身の判断でなさるようお願い致します。

・当サイトの掲載情報は、信頼できると判断した情報源から入手した資料作成基準日における情報を基に作成しておりますが、当該情報の正確性を保証するものではありません。また、将来的な予想が含まれている場合がありますが、成果を示唆あるいは保証するものではありません。

・当サイトは、掲載情報の利用に関連して発生した一切の損害について何らの責任も負いません。

・当サイトの掲載情報は、各国の著作権法、各種条約およびその他の法律で保護されております。

・当サイトへのリンクは原則として自由ですが、掲載情報を営利目的で使用(複製、改変、アップロード、掲示、送信、頒布、ライセンス、販売、出版等)する事は禁止します。